Choisir son contrat de prévoyance, épargne et retraite TNS

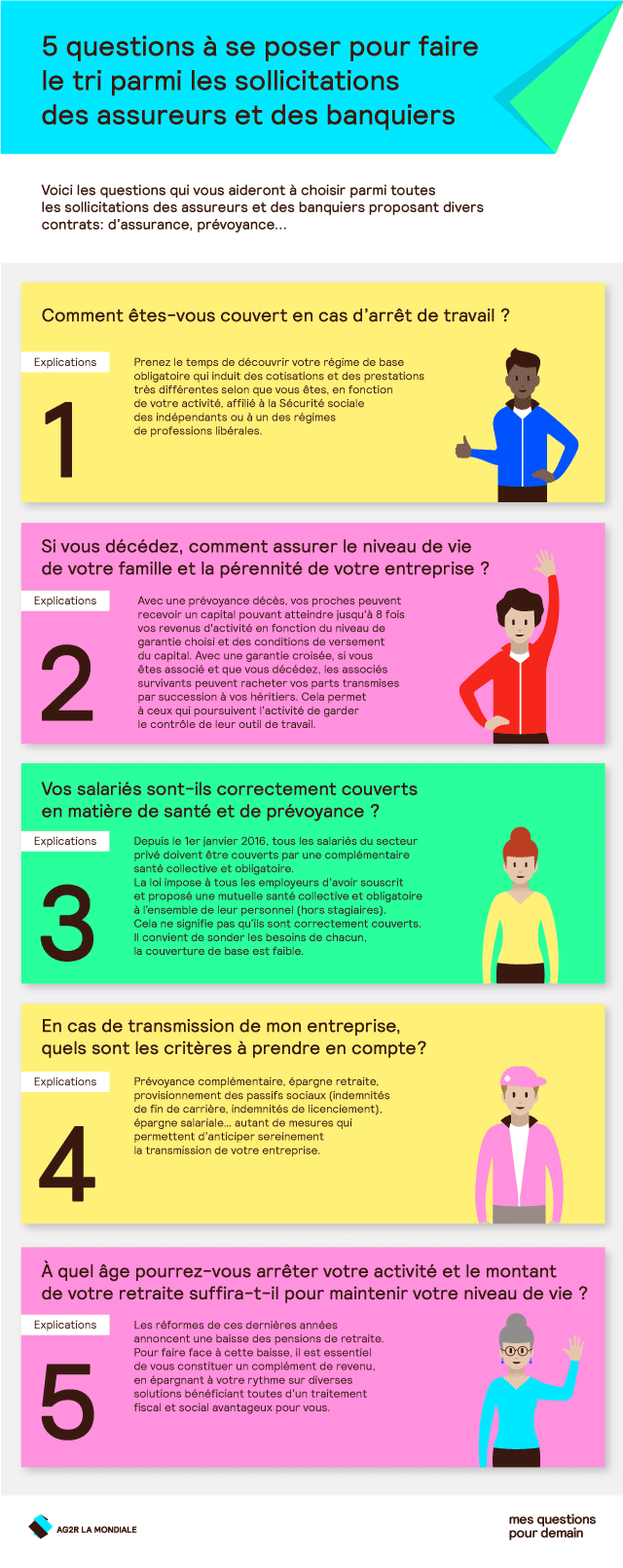

Les assureurs et les banquiers me proposent tous de souscrire à divers contrats : prévoyance, assurance vie… Comment faire le tri et savoir ce qui correspond réellement à mes besoins de travailleurs non salarié ou à ceux de mon entreprise ?

Découvrez nos conseils sur la même thématique

Des questions ?

Votre complémentaire santé vous rembourse selon un "plafond" appelé Base de Remboursement (BR) ou tarif de convention (TC). Celui-ci est fixé par la Sécurité sociale et varie selon le type de soins. La Sécurité sociale rembourse un pourcentage de cette...

Voir plus

Pour information, la carte de tiers-payant est renouvelée annuellement de manière automatique. Les éditions se font courant décembre / début janvier. Vous ne l'avez pas reçue ou vous souhaitez une réédition de votre carte ? Vous pouvez retrouver votre carte...

Voir plus

Sur votre contrat santé : Nous vous invitons à déposer votre demande depuis votre espace client dans la rubrique "Tous vos services santé" puis “Consulter ou modifier vos coordonnées bancaires” . Cette fontionnalité vous permet : De consulter le ou les...

Voir plus

Le numéro d'adhérent de votre contrat frais de santé se trouve : - en haut à droite à l'intérieur de votre carte de tiers-payant sous l'intitulé “N° Contrat” ; - sur votre certificat d'adhésion ; - sur tout autre courrier provenant de nos services. Il commence...

Voir plus

Pour ajouter un bénéficiaire sur votre contrat santé, nous vous invitons à déposer votre demande depuis votre espace client dans la rubrique “Tous vos services santé ” - “Démarches” - “Affilier ou radier un bénéficiaire” - ”Affilier un bénéficiaire". ...

Voir plus